Azərbaycanın iri bankının reytinqləri aşağı salındı

Azərbaycanda aktivlərinin həcminə görə 4-cü böyük bank olan “Xalq Bank” ASC “çox yüksək riskli” bank elan edildi.

“Marja” xəbər verir ki, nüfuzlu kredit reytinqi agentliyi "Moody's Investors Service" “Xalq Bank”ın kredit reytinqini (kredit ödəmə qabiliyyətinin baza səviyyəsini)"b3"-dən "caa1"ə, uzunmüddəli depozit reytinqini isə "B2"dən "B3"ə endirib, proqnoz isə "neqativ"dir.

Agentliyə görə, "Xalq Bank"ın aktivləri və gəlirliliyi təzyiq altındadır.

"Moody's” bildirir ki, reytinqlərin azaldılması, Manatın devalvasiyalarının mənfi təsiri fonunda davamlı əlverişsiz şəraitdə fəaliyyət göstərən bankların kapital buferlərinin, maliyyələşmələrinin və likvidliklərinin pisləşməsini əks etdirir.

"Moody's”in reytinq cədvəlinə görə, "caa1" səviyyəsinin açıqlaması “Çox yüksək kredit riski”, “B3” səviyyəsinin açıqlaması isə “önəmli dərəcədə spekulyativ” deməkdir (Spekulyativ xarakterli, yüksək kredit riski).

2016-ci ilin yekunlarına görə, Xalq Bankın cəmi kredit portfelinin 14.7%-i problemlidir.

Kredit ödəmə qabiliyyətinin baza səviyyəsi (Baseline Credit Assessments (BCAs) xarici dəstək olmadan bankın defolt ehtimalını təsvir edir.

Banka kredit reytiniqi təyin edilərkən sistem riskləri, bankın maliyyə vəziyyəti , ölkədəki makro vəziyyət təhlil edilir.

-- OJSC XALQ BANK

The downgrade of OJSC XALQ BANK (Xalq) BCA to caa1 from b3 and downgrade of the long-term deposit ratings to B3 from B2 with a negative outlook is driven by ongoing material pressure on its asset quality and profitability.

As of year-end 2016, Xalq reported impaired loans of 14.7% of its gross loan book. In addition, the loans with renegotiated terms accounted for 24.6% of the total and otherwise would be past due or impaired. The adverse impact is aggravated by the bank's significant single-name concentration of the loan portfolio with the 20 largest exposures exceeding 400% of Tier 1 equity.

Moody's believes that the bank's loan book will require additional provisioning charges in the next 12-18 months as loan loss reserves at 7.9% will prove insufficient to cover the credit risk. Under the central scenario the bank will be marginally profitable or break-even owing to elevated credit costs.

As of 1 May 2017, the bank reported regulatory Tier 1 and total capital adequacy ratios of 14.5% and 15.4%, respectively, which significantly exceed the regulatory thresholds of 5% and 10%, respectively. However, Moody's considers Xalq's capitalisation as modest in the context of its robust regulatory Tier 1 ratio and total capital adequacy on the one hand, and relatively low provisioning level on the other hand.

Müştərilərin xəbərləri

SON XƏBƏRLƏR

- 3 həftə sonra

-

2 həftə sonra

“Coca-Cola” tələbələr üçün “One Idea” innovasiya müsabiqəsinə start verdi

-

5 d. əvvəl

“Beauty Time” salonlar şəbəkəsinin rəhbərinin axtarışa verildiyi bildirilir

-

-

20 d. əvvəl

"BioNTech" şirkətinin "ürəyi" və "beyni" şirkəti tərk edirlər - SƏHMLƏRİ 22% UCUZLAŞDI

-

1 saat əvvəl

Bakı Fond Birjasının statistik məlumatlarını yeni formatda təqdim edir

-

1 saat əvvəl

Avropa İttifaqı Şurasının Prezidenti sabah Azərbaycana gəlir

- 1 saat əvvəl

- 1 saat əvvəl

-

1 saat əvvəl

Qeyri-sabit hava şəraiti səbəbindən Aqrar Sığorta Fonduna müraciətlər artıb

- 2 saat əvvəl

- 2 saat əvvəl

-

2 saat əvvəl

MyShops-dan Ramazana özəl 60%-dək endirim və faizsiz hissəli ödəniş kampaniyası

Son Xəbərlər

Azərbaycanda Vakansiyalar - Azvak.az

Avropa İttifaqı Şurasının Prezidenti sabah Azərbaycana gəlir

"İranla danışa bilərik. İranlılar danışmaq istəyirlər"

Ən çox oxunanlar

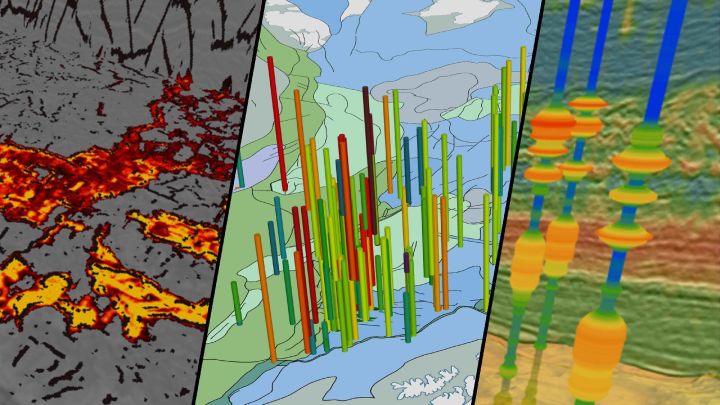

“Qoşadaş” sahəsində dəniz dibinin tədqiqatı üzrə işlərə başlanılır

"Avto Azərbaycan"ın 30 illik yubileyi yaşıl təşəbbüslə qeyd olundu: 300 AĞAC ƏKİLDİ

Azərbaycanda Tam KASKO sığortasının 20% endirimlə satışına başlanıb

InvestAz-dan dünya maliyyə bazarları ilə bağlı həftəlik analiz

Nazir quşçuluq müəssisələrində olub, müzakirələr aparılıb

"Azərişıq" barəsində iş açılıb