İPO və M&A bazarının “qazı alınıb”

İlin ilk rübündə 42 milyard dollara çatan satışlar ikinci rübdən səngiməyə başlayıb.

Bir sıra şirkətlərin iri həcmli kapital cəlb etmək və bazar dəyərini artırmaq üçün istifadə etdiyi mexanizm - Səhmlərin İlkin Kütləvi Yerləşdirilməsi (IPO) bazarı ilin ikinci rübündə yarıbayarı azalıb.

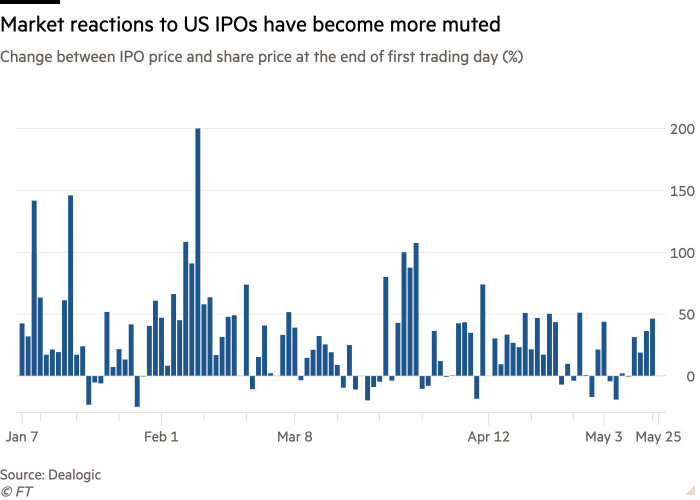

Marja xəbər verir ki, əgər bu ilin yanvar-fevral aylarında Nyu-York və Nasdaq birjalarındakı şirkətlərin səhmləri IPO prosesinin birinci günündə başlanğıc qiyməti 40% keçirdisə, mart-aprel aylarında əksinə, 20%-ə yaxın ucuzlaşıb, may ayında isə əlavə olaraq 18% aşağı düşüb.

Hələ də bəzi şirkətlər bu bazardakı debütlərində “tutuzdura bilir”, lakin qəfil uğursuzluğa düçar olanların sayı da az deyil. Çinin sığorta qrupu Waterdrop elə ilk gündə səhmlərini qoyduğu qiymətdən 19% daha ucuz satmalı olub. AstraZeneca vaksininin arxasındakı “yumşaq güc” - VacciTech biotexnologiya şirkəti aprelin sonunda Nasdaq birjasında uğurlu start etsə də, sonrakı günlərdə səhmləri 17% dəyər itirib. Başqa bir biotexnologiya qrupu Talaris Therapeutics mayın əvvəlində təklif etdiyi səhm qiymətlərini 4,4% aşağı salmağa məcbur olub.

Refinitiv analitika şirkətinin məlumatına görə, ilin əvvəlində ABŞ-da IPO-ya çıxan hər dörd şirkətdən biri (təxminən 25%) gözlənildiyindən daha baha qiymət qoyurdusa, ikinci rübdə bu rəqəm 11%-ə düşüb. Şirkətlərin 13%-i isə ilk treydinq günündə səhmlərini proqnozdan daha ucuz satır.

“İlin əvvəlində optimal bazar şəraiti vardı və yanvarda hər bir texnoloji IPO-da səhmlər ilkin qiymətindən dəfələrlə baha satılırdı. İndi isə bazar geri addım atır.” - Deutsche Bankın səhm kapital bazarı bölməsinin rəhbəri Ceff Bunzel bildirir.

İlin birinci rübündə 101 şirkət IPO-da 42 milyard dolalr vəsait cəlb etmişdisə, ikinci rübün bitməsinə bir ay qalmış 54 şirkət cəmi 18 milyard dollar toplaya bilib.

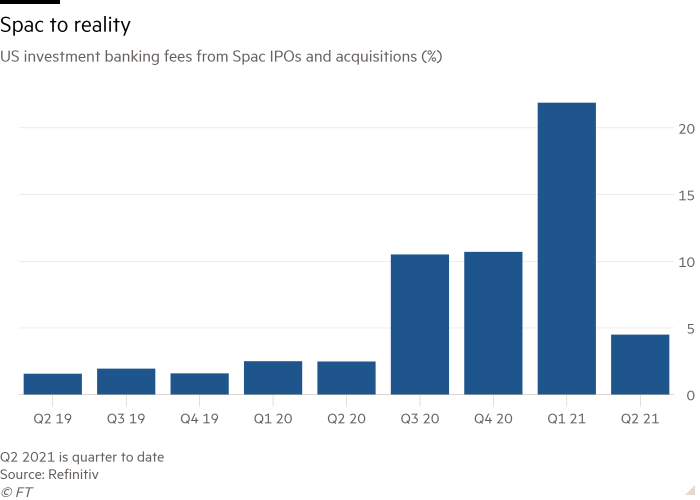

Daha bir maraqlı mexanizm - Birləşmə və Satınalma (M&A) bazarında da durğunluq yaşanır. Refinitiv bildirir ki, iri ABŞ investisiya banklarının aprel-may aylarında Birləşmə Məqsədli Xüsusi Ortaqlıqlar, yaxud qısaca - SPAC-lardan əldə etdiyi gəlir 430 milyon dollar (investiya bankçılığı gəlirlərinin cəmi 4,5%-ni) təşkil edib. Müqayisə üçün bildirək ki, yanvar-fevral aylarında SPAC əməliyyatları investisiya banklarının gəlirlərinin 22,5%-ni, yaxud 3 milyard dolları təşkil edirdi.

Aprel və may ərzində cəmi 30 SPAC IPO-da, 32 SPAC isə Birləşmə və Satınalma prosesində iştirak edib. Birinci rübdə IPO-ya çıxan SPAC-ların sayı 299, M&A sövdələşmələrində iştirak edənlər isə 84 idi. Hazırda bazarda təxminən 134 milyard dollar vəsait cəlb etmiş 422 SPAC fəaliyyət göstərir.

Müştərilərin xəbərləri

SON XƏBƏRLƏR

-

11 d. əvvəl

Marja.az oxucularını və tərəfdaşlarını Yeni il münasibətilə təbrik edir!

-

18 saat əvvəl

Mərkəzi Bank 2026-cı ilin ilk iş gününün rəsmi məzənnəsini açıqladı

- 18 saat əvvəl

-

- 18 saat əvvəl

- 19 saat əvvəl

-

19 saat əvvəl

Dövlət şirkətlərini və publik hüquqi şəxsləri monitorinq edəcək agentlik yaradıldı - FƏRMAN

-

19 saat əvvəl

"Qızıl Fond üçün 11 milyard dollar gəlir formalaşdırıb" - AZƏRBAYCAN FONDUNUN DİREKTORU

- 19 saat əvvəl

-

19 saat əvvəl

Azad edilmiş ərazilərdə bir sıra obyektlər üçün elektrikə qoşulma xidməti pulsuz oldu

-

19 saat əvvəl

Dünya Bankı qiymətləndirməsində Azərbaycanın maliyyə xidmətləri üzrə 101 ölkə arasında zirvədə

- 19 saat əvvəl

-

19 saat əvvəl

Ölkədə ilk dəfə - “PAŞA Bank” yeni POS nağdlaşdırma funksiyasını istifadəyə verdi

Son Xəbərlər

Mərkəzi Bank 2026-cı ilin ilk iş gününün rəsmi məzənnəsini açıqladı

Dövlət şirkətlərini və publik hüquqi şəxsləri monitorinq edəcək agentlik yaradıldı - FƏRMAN

Azad edilmiş ərazilərdə bir sıra obyektlər üçün elektrikə qoşulma xidməti pulsuz oldu

Dünya Bankı qiymətləndirməsində Azərbaycanın maliyyə xidmətləri üzrə 101 ölkə arasında zirvədə

Ən çox oxunanlar

Birbank-da əlavə 3 ay taksitlə bayramı dolu-dolu yaşayın

Dövlət bir sıra məhsul və xidmətlər üzrə qiymətlərə dəyişiklik etdi

“SİMA İmza”nın tərəfdaş sayı 100-ə çatdı

ABB-dən daha 3 hesabat!

Azərbaycanda Aİ-92 markalı benzin və dizel bahalaşdı